Die Nippon Steel Corporation (NSC), Japans größter Stahlhersteller und einer der weltweit führenden Stahlproduzenten, und die United States Steel Corporation ("U. S. Steel"), ein führender Stahlproduzent mit einem Wettbewerbsvorteilen bei preiswertem Eisenerz, der Herstellung in Minimills und erstklassigen Veredelungskapazitäten, haben eine bindende Vereinbarung getroffen, nach der NSC das Unternehmen U.S. Steel in einer Bar-Transaktion zu einem Preis von 55,00 USD pro Aktie erwerben wird.

Dies entspricht einem Eigenkapitalwert von ca. 14,1 Mrd. USD zuzüglich der Übernahme von Schulden, so dass sich der Unternehmenswert auf insgesamt 14,9 Mrd. USD beläuft. Der Kaufpreis von 55,00 $ pro Aktie entspricht einem Aufschlag von 40 % auf den Schlusskurs der U. S. Steel-Aktie am 15. Dezember 2023. Die Transaktion wurde von den Verwaltungsräten von NSC und U. S. Steel einstimmig genehmigt.

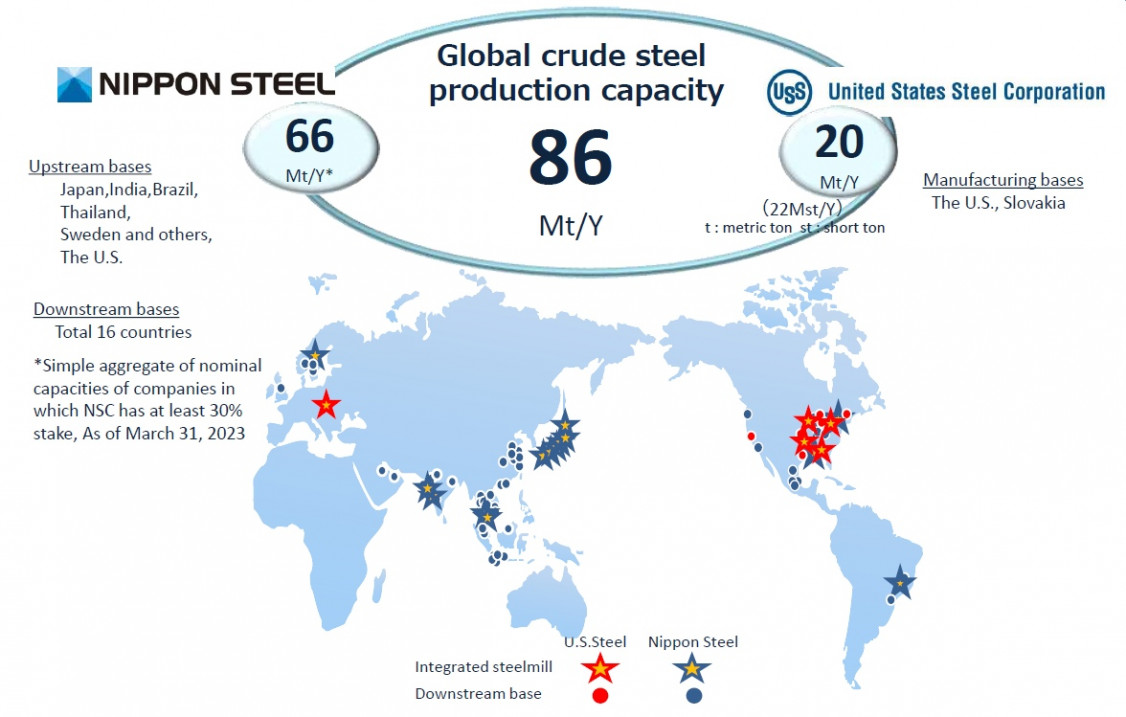

Die Übernahme von U. S. Steel durch NSC wird die weltweit führenden Produktions- und Technologiekapazitäten des Unternehmens verbessern und eine Ausweitung der geografischen Gebiete ermöglichen, in denen NSC alle seine Stakeholder, einschließlich der Kunden und der Gesellschaft im Allgemeinen, besser bedienen kann.

Die Transaktion wird die globale Präsenz von NSC weiter diversifizieren, indem die derzeitige Produktion in den Vereinigten Staaten erheblich ausgeweitet wird, zusätzlich zu den Hauptregionen Japan, ASEAN und Indien.

Durch die Übernahme von U.S. Steel wird die erwartete jährliche Produktionskapazität von NSC 86 Millionen Tonnen Rohstahl erreichen, was den Weg zu NSCs strategischem Ziel von 100 Millionen Tonnen Rohstahlkapazität pro Jahr beschleunigt.

Eiji Hashimoto, Präsident von NSC, sagte:

"Wir freuen uns, dass diese Transaktion zwei Unternehmen mit weltweit führenden Technologien und Fertigungskapazitäten zusammenbringt. Dies zeigt unsere Mission, Kunden weltweit zu bedienen, sowie unser Engagement für den Aufbau einer umweltfreundlicheren Gesellschaft durch die Dekarbonisierung von Stahl.

NSC schätzt U. S. Steel seit langem für seine fortschrittlichen Technologien, seine große Geschichte und seine talentierten Mitarbeiter, und wir sind überzeugt, dass wir uns gemeinsam der Herausforderung stellen können, unsere Ziele auf noch höhere Niveaus zu bringen.

Die Transaktion baut auf unserer Präsenz in den Vereinigten Staaten auf, und wir verpflichten uns, alle bestehenden Gewerkschaftsverträge von U.S. Steel zu respektieren. Wir freuen uns auf eine enge Zusammenarbeit mit dem Team von U. S. Steel, um das Beste aus unseren Unternehmen zusammenzubringen und gemeinsam als 'bester Stahlhersteller mit weltweit führenden Fähigkeiten' voranzukommen."

Takahiro Mori, Executive Vice President von NSC, sagte:

"Wir glauben, dass diese Transaktion im besten Interesse unserer beiden Unternehmen ist, da sie den Aktionären von U. S. Steel einen hohen, unmittelbaren Wert bietet und gleichzeitig die langfristigen Wachstumsaussichten von NSC verbessert.

Wir verfügen über eine starke Bilanz und sind zuversichtlich, dass wir das Potenzial der Zusammenführung von NSC und U. S. Steel durch Fortschritte in der Stahlerzeugung ausschöpfen können, um langfristige Werte für die Stakeholder unserer Unternehmen zu schaffen, einschließlich unserer Kunden, Mitarbeiter, Lieferanten, Gemeinden und Aktionäre."

David B. Burritt, President und Chief Executive Officer von U. S. Steel, sagte:

"NSC hat eine erfolgreiche Bilanz bei der Übernahme, dem Betrieb und der Investition in Stahlwerke auf der ganzen Welt vorzuweisen - und wir sind zuversichtlich, dass dieser Zusammenschluss genau wie unsere Strategie wirklich das Beste für alle ist.

Diese Transaktion realisiert den enormen Wert, der heute in unserem Unternehmen steckt, und ist das Ergebnis des umfassenden und gründlichen Prozesses unseres Board of Directors für strategische Alternativen. Für die Mitarbeiter von U. S. Steel, denen ich nach wie vor dankbar bin, vereint die Transaktion gleichgesinnte Stahlunternehmen mit einem unerschütterlichen Fokus auf Sicherheit, gemeinsamen Zielen, Werten und Strategien, die auf einer langen Geschichte beruhen.

Für die Kunden entsteht mit U. S. Steel und NSC ein wahrhaft globales Stahlunternehmen mit gemeinsamen Fähigkeiten und Innovationen, das in der Lage ist, die sich wandelnden Bedürfnisse unserer Kunden zu erfüllen. Die heutige Ankündigung kommt auch den Interessen der USA zugute - sie sichert eine wettbewerbsfähige heimische Stahlindustrie und stärkt gleichzeitig unsere Präsenz auf dem Weltmarkt.

Unser gemeinsamer Fokus auf die Dekarbonisierung wird unsere Fähigkeit verbessern und beschleunigen, unseren Kunden innovative Lösungen für die Erfüllung von Nachhaltigkeitszielen zu bieten."

Strategische Vorteile

Die Transaktion kombiniert Spitzentechnologien von NSC und U.S. Steel, um Innovationen voranzutreiben und Kunden auf der ganzen Welt mit hochwertigen Stahlprodukten wie Elektroband und Automobilflachstahl zu beliefern. NSC und U. S. Steel werden ihre weltweit führenden Kompetenzen in den Bereichen Technologie und Produktion gemeinsam nutzen, um bei der Innovation und der digitalen Transformation der Stahlerzeugung zum Nutzen der Kunden an vorderster Front zu stehen.

U. S. Steel ist ein anerkannter Innovationstreiber im Bereich der Energieeffizienz und betreibt mit Big River Steel eines der fortschrittlichsten, modernsten und nachhaltigsten Stahlwerke in Nordamerika. Die Synergien aus der Transaktion werden in erster Linie durch die Zusammenführung der fortschrittlichen Produktionstechnologie und des Know-hows von U. S. Steel und NSC erzielt, u. a. in den Bereichen kosteneffizienter Betrieb, Energieeinsparung und Recycling.

Die Technologie und die Produkte von NSC werden die technischen Möglichkeiten des Produktportfolios von U. S. Steel (Mined, Melted und Made in America) weiter verbessern und die sich entwickelnde Nachfrage der Kunden in den Vereinigten Staaten besser unterstützen.

Wachsende Nachfrage nach hochwertigem Stahl weltweit befriedigen

U. S. Steel gehört seit langem zu den führenden Unternehmen der amerikanischen Stahlindustrie, während NSC bereits seit Jahrzehnten erfolgreich US-Kunden beliefert. Gemeinsam mit U. S. Steel wird NSC gut positioniert sein, um die wachsende Nachfrage nach hochwertigem Stahl, Automobil- und Elektrostahl zu nutzen und hervorragende Produkte und Dienstleistungen anzubieten.

NSC hat sich außerdem verpflichtet, Kunden in den Vereinigten Staaten zu versorgen und hochleistungsfähige Stahlprodukte zu liefern, die den Anforderungen aller Anwendungen gerecht werden.

Antrieb für die globale Stahlindustrie

NSC und U.S. Steel sind sich einig, dass die Dekarbonisierung bis 2050 erreicht werden soll, und erkennen an, dass die Lösung von Nachhaltigkeitsproblemen ein Grundpfeiler für das Bestehen und Wachstum eines Stahlunternehmens ist.

Ein wichtiger Bereich der Zusammenarbeit nach der Transaktion wird darin bestehen, dieses Ziel weiter voranzutreiben und alternative Technologien zur Dekarbonisierung zu fördern. NSC entwickelt drei bahnbrechende Technologien, um dem Ziel der Kohlenstoffneutralität bis 2050 näher zu kommen.

Dazu gehören die Wasserstoffinjektionstechnologie in Hochöfen, die Herstellung von hochwertigem Stahl in großen Elektrolichtbogenöfen und die Verwendung von Wasserstoff bei der Direktreduktion zur Eisenerzeugung. U.S. Steel ist ebenfalls bestrebt, seinen CO2-Fußabdruck zu verringern.

Dazu gehört das kontinuierliche Bestreben, in seinen bestehenden Werken weniger Energie zu verbrauchen, Elektrolichtbogenöfen in seine Produktion zu integrieren und ein zweites hochmodernes Elektrostahlwerk in Arkansas zu errichten.

Einhaltung aller Vereinbarungen zwischen U. S. Steel und der United Steelworkers Union

NSC hat eine gute Erfolgsbilanz bei der Sicherheit am Arbeitsplatz und der Zusammenarbeit mit den Gewerkschaften. Alle Verpflichtungen von U. S. Steel gegenüber seinen Mitarbeitern, einschließlich aller Tarifverträge mit den Gewerkschaften, werden eingehalten, und NSC verpflichtet sich, diese Beziehungen unverändert aufrechtzuerhalten.

Die gemeinsame Belegschaft ist von entscheidender Bedeutung für den Fortbestand des Unternehmens in den USA und auf der ganzen Welt. Nach Abschluss der Transaktion wird U. S. Steel seinen traditionsreichen Namen, seine Marke und seinen Hauptsitz in Pittsburgh, PA, beibehalten. NSC ist bestrebt, die engen Beziehungen zu den Zulieferern von U. S. Steel, den Kunden, den Städten und Gemeinden in der Umgebung und den Menschen, die den Geschäftsbetrieb von U. S. Steel unterstützen, fortzusetzen und ein wertvolles Mitglied dieser Gemeinschaften zu sein.

Erhebliche Wertschöpfung für die Aktionäre von NSC und U.S. Steel

Die Transaktion beschleunigt das Wachstum von NSC als "Best Steelmaker with World-Leading Capabilities" und wird zu höherem Wachstum, verbesserter Rentabilität und langfristigem Wert für die NSC-Aktionäre führen. Das Übernahmeangebot bietet auch den Aktionären von U.S. Steel eine beträchtliche Wertsteigerung und Wertgarantie.

Diese Transaktion ist das erfolgreiche Ergebnis einer umfassenden und soliden strategischen Prüfung, die von U. S. Steel und seinem Board of Directors durchgeführt wurde. Der Kaufpreis von 55,00 US-Dollar pro Aktie entspricht einem Aufschlag von 40 % auf den Schlusskurs der U. S. Steel-Aktie am 15. Dezember 2023.

Details der Transaktion

Der Abschluss der Transaktion wird für das zweite oder dritte Quartal des Kalenderjahres 2024 erwartet, vorbehaltlich der Zustimmung der Aktionäre von U. S. Steel, des Erhalts der üblichen behördlichen Genehmigungen und anderer üblicher Abschlussbedingungen. NSC plant, die Transaktion hauptsächlich durch die Aufnahme von Krediten bei bestimmten japanischen Banken zu finanzieren und hat bereits Finanzierungszusagen erhalten.

Die Transaktion ist nicht an Finanzierungsbedingungen geknüpft. Berater Citi fungiert als Finanzberater von NSC. Ropes & Gray LLP fungiert als Rechtsberater von NSC. Barclays Capital Inc, Goldman Sachs & Co. LLC und Evercore fungieren als Finanzberater von U. S. Steel. Milbank LLP und Wachtell, Lipton, Rosen & Katz fungieren als Rechtsberater von U. S. Steel.

Telefonkonferenz

NSC und U. S. Steel werden heute, am 18. Dezember 2023, um 8:00 Uhr EST in den USA (10:00 Uhr JST in Japan) eine Telefonkonferenz abhalten, um die geplante Übernahme mit Analysten und Investoren zu besprechen.

Um den Webcast der Telefonkonferenz anzuhören und die Folienpräsentation abzurufen, besuchen Sie die Website von U. S. Steel und klicken Sie auf den Abschnitt "Investoren".

Eine Aufzeichnung wird nach der Telefonkonferenz auf der Investor-Relations-Website von U. S. Steel verfügbar sein.

Weitere Informationen über die geplante Transaktion finden Sie unter hier.

(Quelle: Nippon Steel Corporation / U.S. Steel)

Schlagworte

AntriebAutomobilBig River SteelCitiCO2DekarbonisierungDirektreduktionEinsparungEisenerzeElektrobandElektrostahlwerkEnergieEnergieeffizienzErgebnisEssenEUFinanzierungFlachstahlGesellschaftGoldman SachsIndienIndustrieINGInnovationInvestitionJapanKonferenzNachhaltigkeitNordamerikaProduktionRecyclingStahlStahlerzeugungStahlindustrieStahlunternehmenStahlwerkStrategieTransformationUmweltUnternehmenUSAVereinbarungWasserstoffWettbewerbZusammenarbeit